La transformación digital es un hecho, nombrado en todos los blogs, revistas, podcasts, vídeos, conversaciones de ventas, congresos, en fin. El asunto es que incide en tantas áreas, que se vuelve compleja de entender y sobre todo aplicar en grandes organizaciones.

Dicha transformación contempla ángulos desde lo blando hasta lo técnico, como la gestión del cambio de los clientes y empleados, y las herramientas tecnológicas en las que se deben apoyar para lograr una gestión completamente digital.

Una manera de avanzar en este proceso es como lo plantea Bill Hogan, en su libro ¿Cómo te comes un elefante?. Una mordida a la vez (How do you eat an elephant? A bite at a time). En un proceso complejo de tantas aristas, es conveniente tomar iniciativas de negocio que abran paso al nuevo modelo digital de forma progresiva. No es un proceso de un día a otro.

Existen infinidad de iniciativas tecnológicas a tomar, que cambian la manera de hacer negocios con los clientes, quienes por cierto, cada vez más demandan experiencias digitales para relacionarse con la organización (banco, seguros, etc). Nuestra recomendación inicial para nuestros clientes de todos los sectores, comienza por adoptar la nube, ya que habilita un universo entero de posibilidades, permite reducir costos y volverse mucho más flexible y ágil, en lo que respecta a la operación tecnológica y lanzamiento de nuevos productos.

Pero hoy no hablaremos de eso, hoy nos concentramos en el primer punto de contacto que las empresas tienen con sus clientes.

El onboarding digital

Transforme la experiencia de usuario, mejore la capacidad y eficiencia operativa en las agencias y reduzca los costos de adquisición de nuevos clientes. Usted puede crear un canal de ventas 100% digital en tiempo récord para obtener nuevos clientes.

Las relaciones con los clientes siempre han comenzado offline:

- La agencia bancaria.

- El asesor de seguros.

- La compra en el supermercado.

Pero con la rápida adopción de herramientas tecnológicas como Uber, Rappi, Lemonade, PayPal, etc, los clientes esperan que los negocios offline brinden cada vez más servicios online. Y no solo tiene que ver con la expectativa de los clientes, sino que esta transformación es necesaria para mantenerse competitivo, y además deriva en un importante ahorro de costos una vez implementada y adoptada.

En el caso de la banca, el onboarding de los clientes tradicionalmente ha sido presencial (agencia), y jugadores completamente digitales como N26 o nubank han cambiado drásticamente esto. Pero ¿qué sucede en el caso de los bancos tradicionales que quieren dar un paso adelante? Muchos de ellos han implementado canales digitales como formularios de contacto para que los clientes carguen cierta información, y luego… de nuevo a la agencia.

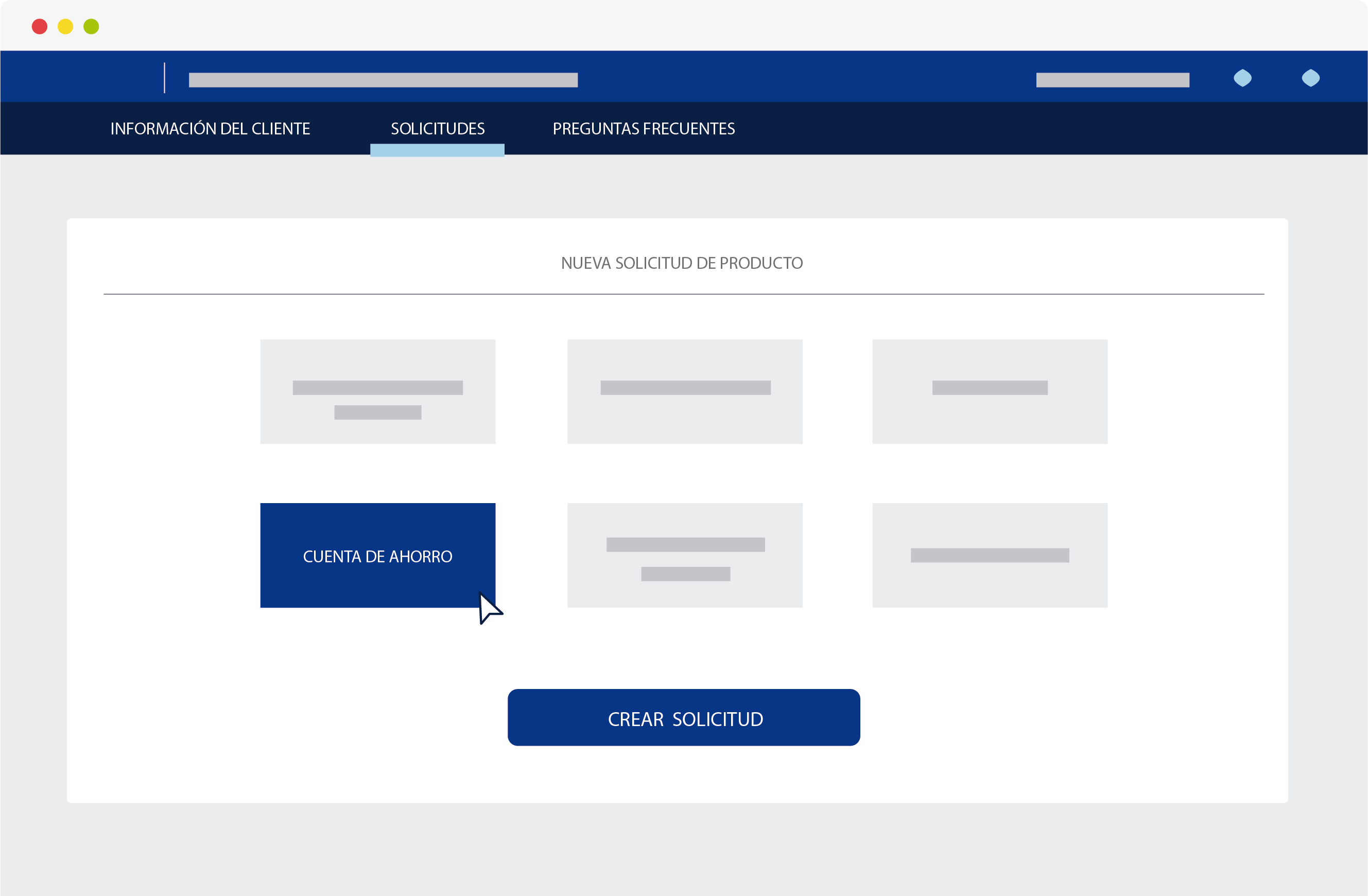

La manera de resolver este rompecabezas que tienen enfrente los bancos tradicionales comienza por contar con una plataforma (aplicación) que permita que el cliente se autogestione (autoservicio), y pueda cargar toda la información para su onboarding, incluyendo sus datos y documentos. Estos son validados automáticamente por la plataforma a través de inteligencia artificial y tecnología biométrica. Una vez que el cliente carga toda la información, la misma es verificada internamente en la empresa.

La verificación es realizada por un equipo de backoffice, que procesa todas las solicitudes, y una vez que está correctamente validada, la crea en los sistemas core: ¡tenemos un nuevo cliente!

STOP: ¿No se supone que el cliente debe ir a una agencia?

Los organismos reguladores de algunos países como Venezuela o Panamá, exigen verificar la identidad del cliente en persona (KYC). En este caso los clientes deben ir a una agencia, solo que de una manera distinta a como se hacía anteriormente.

En el pasado:

El cliente debía ir a la agencia, esperaba por su turno en la cola, comenzaba a llenar sus datos en las planillas del banco (o esperaba mientras el ejecutivo lo hacía en el sistema), y posiblemente debía regresar a su casa porque algún documento tenía algún error. Luego volvía a la agencia y repetía lo anterior, hasta que finalmente lograba abrir su cuenta.

En el presente:

El cliente llena su solicitud digital, la envía al banco para una revisión y programa una cita para realizar el proceso de KYC en la agencia, y solo ir firmar.

En el futuro:

El cliente llenará la solicitud digital, realizará una entrevista por video y voilá

(Las herramientas están implementadas, todo depende en gran medida, de los avances del regulador en el país en cuestión).

Con la adopción de este tipo de plataformas digitales, estamos mejorando varios factores de la evolución digital y la experiencia de usuario, la capacidad y eficiencia operativa de las agencias, y los costos de adquisición de los clientes.

En Siscotel nos hemos especializado en ayudar a nuestros clientes a digitalizar sus experiencias desde hace 16 años, y hemos desarrollado una plataforma que permite concentrar todas las solicitudes de los clientes, permitiéndoles solicitar cualquier producto o servicio en la misma aplicación.

Si esta información te aclara dudas sobre el tema y deseas que conversemos más a profundidad, con gusto estamos disponibles para una reunión y así te ayudaremos a identificar la oportunidad en el caso particular de tu empresa.

Programemos un demo

Uno de nuestros especialistas puede ponerse en contacto contigo para mostrarte el funcionamiento de la plataforma.

Solo déjanos tus datos, nosotros hacemos el resto.

Somos un aliado de negocios de ADN tecnológico, especializado en el desarrollo, integración y entrega de soluciones tecnológicas que soportan el negocio de nuestros clientes, haciéndolos transitar por el camino de la transformación digital.

Calle Guaicaipuro, Torre Forum, Piso 6, Urb. El Rosal.

Caracas - Venezuela

(0212) 9525595

Comentarios recientes